※当サイトにはプロモーションが含まれています

「公務員が税理士試験を受験せずに税理士になる方法を教えてほしい」

「大学生が選ぶ進路として税理士と公務員とではどちらがコスパがいいの?」

「国税OBの税理士の仕事内容は?」とお悩みではないでしょうか?

実は、公務員が税理士登録するのにかかる年数は最短で10年になります。

この記事では以下の悩みを解決します。

- 公務員が税理士試験を受けずに税理士になる方法は?

- 大学生が選ぶ進路として税理士と公務員とではコスパがいいのはどっち?

- 国税OBの税理士の仕事内容は?

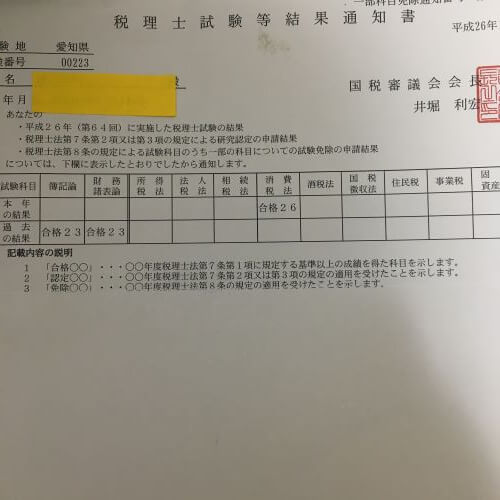

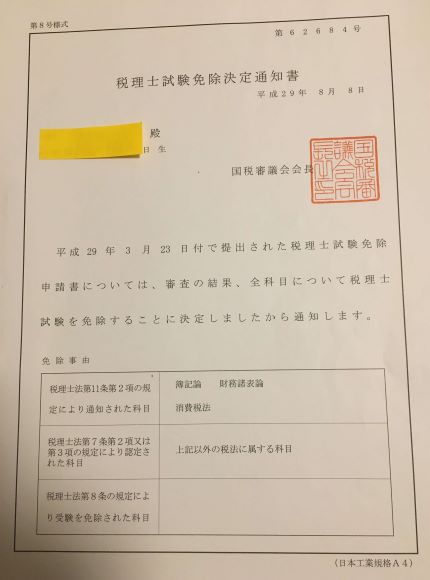

私は、税理士の勉強を開始してから4年で税理士になることができました。

しかし、その受験期間の中で同じ科目を2年間連続で受験したにもかかわらず、不合格になる等の失敗をしています。その後、税理士試験に対する考え方を改めた結果、合格することができました。

上記のお悩みを解決するため、この記事は以下3点について説明します。

- 公務員が税理士になるための方法を3つ解説します。

- 大学生が卒業後の進路として公務員と税理士とでコスパがいいのは公務員ですが、理由をお伝えします。

- 国税OB先生の税理士登録後の仕事内容について解説します。

[toc]

公務員が税理士になるためにはどういう方法があるの?

公務員の科目免除制度について紹介します

| 法的根拠 | 該当者 | 免除科目 |

| 税理士法8条4号 | 官公署における事務のうち所得税、法人税、相続税、贈与税、消費税若しくは酒税の賦課又はこれらの国税に関する法律の立案に関する事務に従事した期間が通算して10年以上になる者 | 税法に属する科目のうち国税に関するもの |

| 税理士法8条5号 | 官公署における国税に関する事務のうち前号に規定する事務以外の事務に従事した期間が通算して15年以上になる者 | 税法に属する科目のうち国税に関するもの |

| 税理士法8条6号 | 官公署における事務のうち道府県民税(都民税を含む。)、市町村民税(特別区民税を含む。)、事業税若しくは固定資産税の賦課又はこれらの地方税に関する法律の立案に関する事務に従事した期間が通算して10年以上になる者 | 税法に属する科目のうち地方税に関するもの |

| 税理士法8条7号 | 官公署における地方税に関する事務のうち前号に規定する事務以外の事務に従事した期間が通算して15年以上になる者 | 税法に属する科目のうち地方税に関するもの |

| 税理士法8条8号 | 第6号に規定する事務に従事した期間が通算して15年以上になる者 | 税法に属する科目 |

| 税理士法8条9号 | 第7号に規定する事務に従事した期間が通算して20年以上になる者 | 税法に属する科目 |

| 法的根拠 | 該当者 | 免除科目 |

| 税理士法8条10号イ | 第4号から第6号(上記表)までに規定する事務に従事した期間が通算して23年以上になる者 | 会計学に属する科目 |

| 税理士法8条10号ロ | 第7号に規定する事務に従事した期間が通算して28年以上になる者 | 会計学に属する科目 |

| 税理士法8条10号ハ | 8条10号イに規定する期間を通算した年数の23分の28(約82.14%)に相当する年数と8条10号ロに規定する期間を通算した年数とを合計した年数が28年以上になる者 | 会計学に属する科目 |

また、税理士試験の概要は次になります。

試験科目は、会計学に属する科目(簿記論及び財務諸表論)の2科目(必修)と税法に属する科目(所得税法、法人税法、相続税法、消費税法又は酒税法、国税徴収法、住民税又は事業税、固定資産税)のうち受験者の選択する3科目(所得税法又は法人税法のいずれか1科目は必ず選択)です。

日税連HPより抜粋

税理士試験は科目合格制をとっており、受験者は一度に5科目を受験する必要はなく、1科目ずつ受験してもよいことになっています。合格科目は生涯有効です。

https://www.nichizeiren.or.jp/prospects/work/

国税専門官から税理士になるケース

国税専門官になると、法人税、所得税、資産税(いずれも国税)の調査事務に携わることが多いです。

国税の税務調査事務に10年以上携わった場合、税理士法8条4項に該当し、国税に関する税法科目が免除になります。

さらに、国税の税務調査事務に23年以上携わった場合は、税法科目に加えて、会計科目も免除になりますので、税理士登録することが可能です。

大学を卒業後、すぐに国税専門官になった場合、46歳で税理士登録することが可能です。

国税専門官の試験を受験できる年齢の期限は、30歳です。

仮に30歳で国税専門官になった場合には、53歳で税理士登録することができます。

しかし、53歳で開業した場合、将来的に税理士事務所の規模を大きくしたい場合には、年齢的に少し遅い気がします。

地方公務員(市役所の税務課他)から税理士になるケース

県税事務所や市税事務所、市役所の税務課で10年以上、税務に関する事務を行ったときは、地方税の科目は免除になります。

しかし、税理士試験に官報合格(5科目合格)するためには、選択必修科目である法人税法か所得税法に合格しなければなりません。

全ての税法科目について免除を受けるためには、県税事務所や市税事務所、市役所の税務課で15年以上税務に関する事務を行う必要があります。

さらに、県税事務所等で税務に関する事務に23年以上携わった場合は、会計科目も免除になりますので、税理士登録することが可能です。

但し、地方公務員は異動があるため、ずっと税務課に在籍できるわけではないので注意が必要です。

国税の税務調事務を10年経験した後に簿記論・財務諸表論に合格して税理士登録がおすすめ

ここまで読んでくださった方は、税理士になるために、国税専門官になり、23年以上も税務調査に携わるなんて、期間が長すぎると思いませんか?

国税の税務調査事務に10年以上携わっている期間に、会計科目である、「簿記論」および「財務諸表論」に合格することをおすすめします。

この方法ならば、最短で33歳で税理士になることが可能です。

33歳の若さで税理士事務所を開業したならば、事務所の規模を大きくして税理士法人にし、代表社員になることも十分可能です。

>>【体験談あり】簿財に合格してから転職した方がいいの?税理士が解説

公務員と税理士とではどちらがいいの?

税理士と公務員で年収がいいのはどっち?

結論からいいますと、年収がいいのは公務員です。

公務員になることができれば、次のメリットがあります。

- 年金および退職金の金額が多い

- 会社は廃業する可能性があるから

- 年収も公務員の方が高いことが多い

公務員の退職金は国家公務員は2,100万円でして、地方公務員は2,000万円です。

https://www.jinji.go.jp/shogai-sekkei/taite/1-4.html

夫婦ともに公務員で共働きの場合には、退職金が合わせて4,000万円になりますので、老後は安泰です。

雑誌では、FIREできる事例としてよく挙げられています。

※FIREとは経済的に自立し、早期リタイアすることです。

また、国家公務員の場合の40歳の平均年収は、692万円になります。

上場企業の平均年収が602万円ですので、国家公務員の方が年収が高いです。

次の表は「開業税理士」「勤務税理士」の年収の分布一覧表です。

| 総所得/給与収入※ | 開業税理士 | 勤務税理士 |

| 300万円以下 | 31.4% | 12.0% |

| 500万円以下 | 16.7% | 28.1% |

| 700万円以下 | 12.0% | 31.7% |

| 1,000万円以下 | 13.5% | 18.8% |

| 1,500万円以下 | 11.0% | 6.0% |

| 2,000万円以下 | 5.0% | 0.8% |

| 3,000万円以下 | 3.4% | 0.6% |

| 5,000万円以下 | 1.5% | 0.02% |

| 5,000万円以上 | 0.5% | 0.02% |

| 無記入 | 5.0% | 2.6% |

勤務税理士は年収500万円超700万円以下が最も人数が多く、開業税理士は年収300万円以下が最も人数が多いです。

勤務税理士と公務員を比較した場合、毎年の年収はそれほど変わらないです。

しかし、退職金が勤務税理士よりも公務員の方が圧倒的に多くもらえますので、公務員の方が生涯年収が高いです。

因みに、勤務税理士である私の年収は、公務員の年収よりも少し低いです。

それでも、私が税理士を取得したのは、以下のメリットがあるからです。

- 独立・開業しやすい(商品がいらない、資格という参入障壁がある)

- 40歳を過ぎても税理士法人や上場企業の経理職へ転職できる(35歳転職限界説が関係ない)

- 社会的な地位・信用がある

私が税理士をめざしたのは、税理士業が独立・開業しやすいことが一番大きな理由です。

税理士と公務員の仕事が大変なのはどっち?

私は公務員と税理士とでは、公務員の仕事の方が大変だと思います。

公務員の方が大変だと思う理由は次になります。

- 税務調査対応が大変

- 転勤がある

- 勤務体系が厳しい

税理士は顧問先の社長の役に立つようなことを提案するよろず相談的な仕事です。

これに対して、税務調査官の仕事は、調査先として選定された会社に訪問して、追加の税金を徴収することです。

調査先として選定された会社の社長は、追加の税金を支払わないように顧問税理士を使って必死で抵抗します。

税務調査官の仕事は、嫌がる社長から税金を取らなければならないので、非常にストレスがかかります。

私も顧問先の税務調査に立ち会う事がありますが、新人の調査官が顧問先の社長に怒鳴られるところを見たことがあります。

右も左もわからない20代前半の社会人にとって、税務調査官はとても大変な仕事です。

さらに、税務調査官は毎年7月に部署異動があり、3年に一度は転勤があるので、マイホームを購入することに二の足を踏みますよね。

https://www.nta.go.jp/about/recruitment/kokusen/qa/01.htm#a-10

公務員と税理士 資格の難易度について合格しやすいのはどっち?

税法科目の受験者数と合格者数、合格率は以下になります。

| 科目 | 2016年 | 2017年 | 2018年 | 2019年 | 2020年 |

| 簿記論 | 12.6% | 14.2% | 14.8% | 17.4% | 22.6% |

| 財務諸表論 | 15.3% | 29.6% | 13.4% | 18.9% | 19.0% |

| 所得税法 | 13.4% | 13.0% | 12.3% | 11.7% | 12.0% |

| 法人税法 | 11.6% | 12.1% | 11.6% | 14.7% | 16.1% |

| 相続税法 | 12.5% | 12.1% | 11.8% | 11.7% | 10.6% |

| 消費税法 | 13.0% | 13.3% | 10.6% | 11.9% | 12.5% |

| 酒税法 | 12.6% | 12.2% | 12.8% | 12.4% | 13.9% |

| 国税徴収法 | 11.5% | 11.6% | 10.7% | 12.7% | 12.1% |

| 住民税 | 11.7% | 14.3% | 13.5% | 19.0% | 18.1% |

| 事業税 | 12.9% | 11.9% | 11.0% | 14.8% | 13.1% |

| 固定資産税 | 14.6% | 13.3% | 14.9% | 13.7% | 13.5% |

税理士試験の合格率は、簿記論および財務諸表論は15%から20%の範囲内であり、税法科目は10%から15%の範囲内です。

国税専門官の合格率は毎年20%から30%の範囲内なので、税理士試験の方が難易度は高いです。

したがって、税理士になるプランとして次のような考え方もあります。

- 国税専門官に合格する

- 税務調査官に10年間従事し、国税の税法科目(法人税法、所得税法、相続税法)の免除を申請する

- 簿記論および財務諸表論を合格する

- 税理士に登録する

https://www.nta.go.jp/about/recruitment/kokusen/shiken/test_02.htm

国税OBが税理士になった後の仕事内容は?

- 税理士法人の勤務税理士になる

- 税理士事務所を開業する

私は、勤務税理士として、税理士業界に10年おりますが、国税OBの方は上記のどちらかのケースにあてはまります。

国税OBの方が、税理士事務所を開業する場合の仕事内容も次のように分かれます。

- 税理士試験に合格した税理士と同じように集客して顧問先を増やす

- 税理士法人の顧問税理士として、税理士法人の税務相談に回答する

- 税理士法人の顧問税理士として、税理士法人の顧問先の税務調査に同行する

私が現在勤務している税理士法人にも資産税(相続)に強い国税OBの税理士の先生が月1回お見えになります。

私は、相続税の申告書を作成するにあたって、判断の難しいところを先生に相談します。

相談料金は、1回10万円(3時間ほど)です。

税理士法人3社から税務相談を受ければ、普通に食べていけますね。

国税OBの税理士の先生で、国際税務や相続税など税務調査をした件数が多く、経験豊富な方は、定年後も一生食べていけると思います。

>>税理士を目指す年齢はいくつが限界?40代税理士の私が解説します

おさらい

最後までお読みいただき、ありがとうございました。