※当サイトにはプロモーションが含まれています

「税理士試験に合格するまでに平均10年かかるといわれているけど、税理士になるメリットは何?」

「逆に税理士資格を取得するのにデメリットはあるの?」

とお悩みではないでしょうか?

私は税理士資格を取得する最大のメリットは独立・開業できることだと考えます。

この記事では以下の悩みを解決します。

- 税理士資格を取得することによるメリットは何?

- 逆に税理士資格を取得することによるデメリットは何?

- 税理士と顧問契約するメリットはあるの?

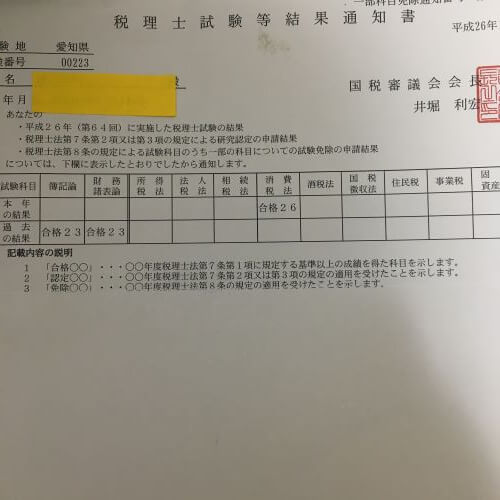

私は、税理士の勉強を開始してから4年で税理士になることができました。

しかし、その受験期間の中で同じ科目を2年間連続で受験したにもかかわらず、不合格になる等の失敗をしています。その後、税理士試験に対する考え方を改めた結果、合格することができました。

上記のお悩みを解決するため、この記事は以下3点について説明します。

- 税理士資格を取得するメリットをお伝えします。

- 逆に税理士資格を取得するデメリットについても解説します。

- 税理士と顧問契約するメリットについて解説します。

[toc]

税理士資格を取得するメリット

独立・開業することができるため年収が青天井になる

私が税理士資格を取得した最大の理由は、独立・開業できることです。

BIG4(トーマツ等の世界的な4大会計事務所の税理士法人です。)や山田パートナーズ、辻・本郷税理士法人等の最大手の税理士法人を除けば、勤務税理士の年収は、上場企業の平均年収と同じぐらいです。

2020年の上場企業の平均年収は602万円でしたが、私の年収は上場企業の平均年収よりも低いです。

私は既婚者で、子供がいないですが、給料の手取り額について、その10分の1を貯金に回したら残りはすべて生活費に消えてしまします。

老後のことを考えると、もっと多くの貯蓄がほしいです。

次の表は「開業税理士」「社員税理士」「勤務税理士」の年収の分布一覧表です。

ここで社員税理士とは、税理士法人の取締役のことです。

注目したいのは、総所得および給与収入が1,000万円以上です。

開業税理士の割合は、勤務税理士を大幅に上回ってます。

本人の努力次第では、年収1,500万円以上も十分可能です。

| 総所得/給与収入※ | 開業税理士 | 社員税理士 | 勤務税理士 |

| 300万円以下 | 31.4% | 9.4% | 12.0% |

| 500万円以下 | 16.7% | 12.0% | 28.1% |

| 700万円以下 | 12.0% | 14.8% | 31.7% |

| 1,000万円以下 | 13.5% | 23.4% | 18.8% |

| 1,500万円以下 | 11.0% | 20.7% | 6.0% |

| 2,000万円以下 | 5.0% | 8.9% | 0.8% |

| 3,000万円以下 | 3.4% | 5.6% | 0.6% |

| 5,000万円以下 | 1.5% | 1.9% | 0.02% |

| 5,000万円以上 | 0.5% | 0.7% | 0.02% |

| 無記入 | 5.0% | 2.6% | 2.6% |

税理士の現実の年収はいくら?勤務税理士の私の年収をぶっちゃけます

40代以降でも転職しやすい

税理士は年齢が高くても転職することが可能です。

私は41歳の時に現在の税理士法人(税理士法人は2社目)へ転職しました。

前職の税理士法人では、7年間勤務し、以下の実務経験を積みました。

- 法人の決算・申告業務

- 個人の所得税の申告業務

- 株価評価

- 贈与税の申告業務

- M&A事業譲渡(売却したい会社側を担当)

私はMSーJapanという会計士や税理士の転職に強いエージェントに登録しましたところ、すぐに大手の税理士法人と中堅税理士法人から「是非会いたい」との連絡を頂きました。

一般的に転職ができるのは、35歳までが限界だといわれてますが、私の肌感覚では、実務経験をしっかり積んだ税理士の場合、40代でも十分転職できます。

仮に独立した後に失敗し、廃業することになったとしても、勤務税理士に戻ればいいのです。

40代以降でも転職できることは、税理士資格を取得するメリットになるでしょう。

定年を過ぎても仕事ができるので、引退時期を自分で決めることができる

税理士は引退するタイミングを自分で決めることができます。

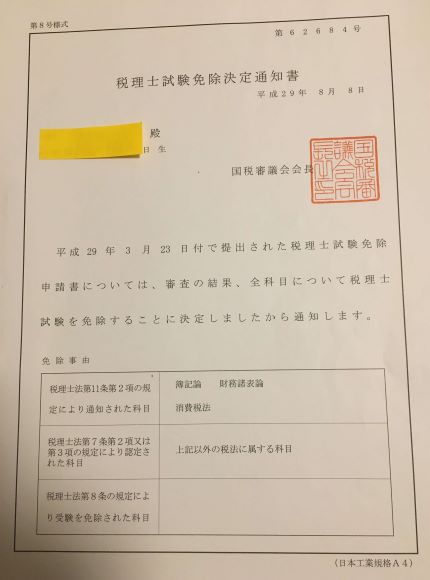

税理士の年齢層を円グラフしたのが次です。

これを見ると60代の税理士が30%と最も多いです。

税理士の仕事は、以下のポイントを押さえていれば、いくつになっても続けることができます。

- 毎年改正がある税法に対応すること

- ITを業務に取り入れること

- 自分以外にも税務について相談できる人を持つこと

ITを業務に取り入れることはとても重要です。

最近は、RPAを導入することによって、ロボットが短時間で仕訳入力をしてくれます。

また、クラウド会計が世間に広まったことにより、顧問先に訪問することなく、事務所にいながら、顧問先の会計データを確認し、修正箇所をお伝えすることができます。

ITを業務に取り入れることにより、顧問客にも自分の事務所の業務にも大きなメリットがあります。

最近、新規のお客様がいらっしゃったので、決算書および申告書を見せてくださいとお願いしたところ、法人の申告書がすべて手書きで作成されていました。

私がお客様の立場でしたら、税理士をすぐ変えたいです。

法人の申告書をすべて手書きで作成した場合、間違っている可能性がかなり高いからです。

税務調査で間違いを指摘された場合、お客様の信頼を失います。

税理士を目指す年齢はいくつが限界?40代税理士の私が解説します

学歴に関係なく実力で勝負できる

税理士は学歴に関係なく実力で勝負できます。

いい大学に入学できなかったとしても人生逆転できます。

私の前職の税理士の方で高卒から税理士法人の社員税理士になられた方がいました。

税理士に関わらず士業は実力の世界です。

お客様の悩みを解決したり、節税のための提案をしてくれる税理士のところにお客様は集まります。

顧問先が離客してしまう理由として一番多いのは、「前の税理士は何も提案してくれない」です。

提案力を磨いてお客様に必要とされ続ける税理士になれば、学歴は全く関係ないです。

税理士の学歴は以外と低い?税理士の出身大学や転職時の影響について解説

女性が妊娠・出産を気にせずに働くことができる

税理士資格があれば、妊娠・出産し、税理士事務所を離職したとしても必ず再就職できます。

税理士事務所は慢性的に人手不足なんですよね。

一般企業の離職率は厚生労働省のデータによると15%です。

税理士事務所は、一般企業と比べて離職率が15%よりもさらに高いです。

福利厚生が良くなかったり、所長と意見が合わずに職員が辞めることが多いため、離職率は上場企業と比べて高いです。

妊娠・出産後に職場復帰したい女性税理士を採用したい税理士事務所は非常に多いです。

私は、税理士法人の資産税部に所属しており、人員は7名ですが、そのうち3名は女性(税理士ではない)です。

実務経験がある税理士なら引く手あまたですので、勤め先に困ることはないです。

独立・開業したときに自分自身の確定申告について節税できる

税理士になって、お客様のために勉強した節税対策は、自分が独立・開業する際にも役に立ちます。

個人事業主が確定申告するのにあたって代表的な節税対策は次になります。

- ふるさと納税

- 小規模共済

- 上場株式の譲渡損失の3年間の繰り越し

- 自宅で開業する場合には自宅の水道光熱費や家賃の3割は経費計上

- 青色申告特別控除

税理士の資格のいいところは自分の生活面でも活かせることです。

仮に私が税理士という職業を選んでなかったら、税金のことを勉強するのは苦痛です。

お客様の役に立つ税理士になろうと常に努力したことが、自分が独立・開業した後に自分にも跳ね返ってくるのですね。

税理士資格を取得するデメリット

税理士試験に合格するまでに多くの時間とお金がかかる

税理士に合格するための勉強時間は、4500時間以上かかると思います。

税理士試験の各科目別の合格必要勉強時間は一般的に以下の表になります。

| 科目名 | 合格勉強時間 | 出題内容 |

| 簿記論 | 450時間 | 計算100% |

| 財務諸表論 | 450時間 | 計算50%/理論50% |

| 所得税法 | 600時間 | 計算50%/理論50% |

| 法人税法 | 600時間 | 計算50%/理論50% |

| 相続税法 | 450時間 | 計算50%/理論50% |

| 消費税法 | 300時間 | 計算50%/理論50% |

| 酒税法 | 150時間 | 計算40%/理論60% |

| 国税徴収法 | 150時間 | 計算0%/理論100% |

| 住民税 | 200時間 | 計算50%/理論50% |

| 事業税 | 200時間 | 計算30%/理論70% |

| 固定資産税 | 250時間 | 計算50%/理論50% |

会計2科目と法人税法および相続税法、消費税法を合格するためにかかる時間は、2250時間です。

しかし、これはあくまで目安で、実際に合格するためには倍の4500時間が必要と考えます。

1日3時間の勉強を1年間行った場合の勉強時間は、1000時間ほどです。合格するためにはこれを5年間続けなければなりません。

当然プライベートの時間を削って勉強時間に充てることになります。

但し、独立・開業して1,000万円以上の可処分所得を稼ぐことができれば、上記のようなデメリットを受け入れることができると考えます。

税理士試験は地獄のようなもの?平均勉強期間10年の地獄から解放される方法をお伝えします

税理士会の年会費がかかる

税理士に登録する際には、次の登録費用30万円が発生します。

さらに税理士会年会費10万円については、毎年支払う必要があります。

- 税理士登録料 5万円

- 登録免許税 6万円

- 登録時研修費用 5万円

- 税理士会入会金 4万円

- 税理士会年会費 10万円

前職の税理士法人では、上記の費用をすべて負担していただきました。

税理士事務所によっては、初期登録費用については、本人に負担させるところもあるようです。

税理士資格のメリットを最大限に生かすためには?

税理士資格のメリットを生かして稼ぐためには、次の仕事をマスターすることをおすすめします。

- 相続税申告

- 事業承継

- 国際税務

これらの仕事は、とても儲かる仕事です。

相続税申告書を作成する仕事は、被相続人の財産額にもよりますが、1件あたり100万円以上稼げます。

事業承継とは儲かっていて純資産が積みあがっている会社に対して、株価の引き下げ対策をして先代経営者から後継者に経営のバトンを渡す仕事です。

事業承継は法人相手の仕事ですので、個人相手の相続税申告書の作成よりもさらに報酬が高いです。

個人事業主が税理士と顧問契約するメリットは何?

個人事業主が税理士と顧問契約をするメリットは次のとおりです。

- 税務調査対応してくれる

- 節税方法を教えてくれる

- 届出書を作成してくれる

- 銀行の融資が受けやすくなる

- 助成金の提案をしてくれる

税務調査に対応してくれる

税務調査に一人で対応するのは不安です。

正しい会計処理がわからないため、税務署の言われるままに修正申告したら税金を多く払い過ぎてしまったというケースもあります。

税理士に頼んだ場合、税務署と戦ってくれたり、税金について、「ここは認めるけど、ここは認めない」と税務署と交渉してくれて、税金を最小限に減らしてくれます。

結論として税理士は、税務調査が入ってしまった場合に心強い味方になってくれます。

節税方法を教えてくれる

個人事業主の方向けの節税提案の例として次のようなものがあります。

- 小規模共済の加入

- 倒産防止共済の加入

- ふるさと納税

これらの節税方法のうち、小規模共済や倒産防止共済は知らない方が多いです。

簡単に言いますと、支払った金額を全額必要経費にできるというものです。

小規模共済は毎月7万円(年間84万円)、倒産防止共済は毎月20万円(年間240万円 800万円で頭打ち)が支払いの上限額になります。

さらに小規模共済は解約したり、共済が下りるときは、「退職所得」扱いになる場合もあり税金的に優遇されています。

小規模共済や倒産防止共済に加入することは、所得税や住民税の納税額が多い方に対する節税対策としてとても有効です。

届出書を作成してくれる

税務署に提出する届出書は、一般の方はわからないと思います。

個人事業主が税務署に提出する届出書は次のとおりです。

- 事業開始届出書

- 青色承認申請書

- 消費税の簡易課税選択届出書

青色承認申請書は税務署に提出しておきたい申請書です。

青色承認申請書を税務署に提出すれば、65万円(申告書を紙で提出する場合は55万円)の特別控除を受けることができます。

但し、65万円の特別控除を受けるためには、複式簿記で記帳する必要がありますので、簿記3級の知識が必要になります。

簿記が苦手な方は決算書および確定申告書の作成を税理士に丸投げしてもいいと思います。

税理士に確定申告書を作成してもらうために支払う報酬は10万円から20万円ほどです。

銀行の融資が受けやすくなる

税理士法人によっては、複数の銀行や信用金庫と提携しています。

銀行に直接融資の依頼をするよりも、税理士を通して、銀行に融資の依頼をした方が融資がおりやすいケースがあります。

また、「役員貸付金」を計上しない方がいいなどの銀行融資が通りやすい決算書を税理士は作成してくれます。

結論として、税理士に依頼した方が銀行の融資が通りやすいです。

国からの補助金や助成金を提案してくれる

国からの補助金の申請は、決算書や試算表などの書類が必要となるケースが多いため、税理士が関わるケースが多いです。

中堅の税理士法人は数百件の顧問先があるため、様々な情報が入ってきます。

助成金や補助金の情報も入ってくるため社内で共有しています。

各職員は、自分の担当している顧問先が受けることのできる補助金や助成金を考えています。

税理士法人によっては、補助金および助成金を専門で扱っている部隊を設けています。

私は、前職で担当していたクラブのママから「持続化補助金の申請の仕方がわからないから手伝ってほしい」と呼び出しを受けて一日中監禁されたことがあります。

当時はどの飲食店も生き残るのに必死でしたので、「補助金の申請手続きが無事に終わるまで事務所へ帰さないぞ」という圧力が感じられて怖かったです。

おさらい

最後までお読みいただき、ありがとうございました。